Cet article a été publié originellement sur mydatacompany.fr

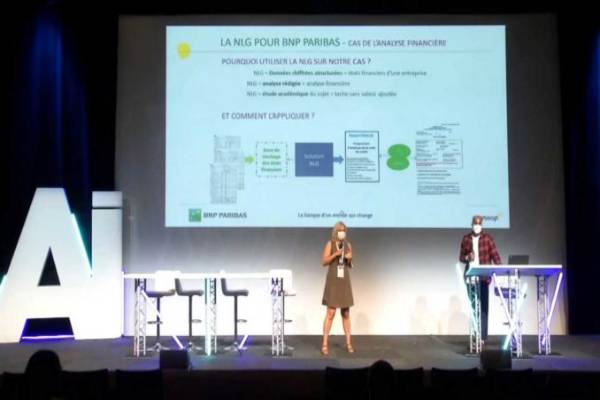

Grâce à la génération de langage naturel (NLG), BNP Paribas automatise l’analyse financière des dossiers de crédit. Les objectifs : harmoniser ces analyses, gourmandes en temps, et gagner en efficacité opérationnelle dans le traitement des demandes des clients.

Il s’agit en particulier pour l’acteur bancaire d’accélérer le traitement des demandes de crédit des entreprises. Dans le cadre de l’examen de ces demandes, la banque procède, entre autres, à une analyse financière. Il s’agit d’une étude approfondie du projet du client et d’une analyse de ses états financiers.

Réduire le temps consacré à l’analyse financière

Or, comme l’explique Stéphanie Cosquer, directrice de projet pour BNP Paribas, « l’analyse financière, c’est très académique et cela peut faire perdre beaucoup de temps ». Grâce à la génération automatique de texte (NLG), l’entreprise souhaite donc automatiser la création de ces rapports et accélérer l’examen dans son ensemble.

L’objectif premier du NLG est ainsi « de libérer du temps pour nos commerciaux et pour approfondir » l’étude des projets de crédit. Et cela passe donc par rendre l’analyse financière « simple, facile, et surtout de qualité ». Elle doit en particulier contribuer à faire ressortir tous les éléments clés relatifs à la connaissance client.

Observer une augmentation de 5% du chiffre d’affaires, c’est un point, mais pas le principal. « Dire pourquoi le CA a augmenté, c’est cela la vraie valeur. C’était le vrai intérêt que nous devions souligner dans nos processus d’analyse » insiste la porte-parole de BNP Paribas.

En automatisant et harmonisant ces analyses, la banque souhaitait ainsi fournir aux collaborateurs un document « rédigé de la façon la plus limpide possible et donnant les points les plus importants sur la solidité de l’entreprise ».

Des rapports automatiques structurés et harmonisés

Le NLG répond à cette attente. « L’analyse générée par la NLG va être très structurée et harmonisée. On sait que d’ici un an, les acteurs qui prendront des décisions sur des dossiers à enjeux sauront où aller chercher l’information parce que globalement » la structure sera identique.

Pour y parvenir, BNP Paribas a travaillé avec Yseop afin de définir les règles métiers permettant le déclenchement d’alertes sur les indicateurs générés. L’autre facteur clé de succès, ce sont les données. Cette « golden data » est disponible au sein de la base de la banque.

Après de premières expérimentations, l’acteur bancaire observe un gain de temps d’environ 25% sur l’analyse financière. Or, dans un dossier de financement, ce volet peut représenter 30 à 40% du temps consacré à l’étude d’un dossier.

Le résultat du recours au NLG, c’est donc une économie, mais aussi une amélioration de la qualité de l’analyse financière. Des premiers rapports soumis aux intervenants en charge de l’examen des dossiers ont ainsi été accueillis positivement.

Le NLG étendu à d’autres activités de la banque en 2021

BNP Paribas a pour le vérifié mené un « blind test ». Les acteurs qui examinent les dossiers ignoraient que les analyses financières étaient automatisées. « Les éléments étaient suffisamment complets pour ne pas générer d’allers-retours et donc de rupture de charge. Cela signifie un délai réduit et un retour vers le client beaucoup plus rapide » note Stéphanie Cosquer.

Depuis début 2020, la banque travaille à la mise à l’échelle de la solution. Dès le départ, le projet a été pensé pour l’industrialisation. Cette industrialisation fait l’objet d’un travail quotidien depuis mars. La solution entrera en production en janvier 2021.

Mais BNP réfléchit par ailleurs à d’autres cas d’usage pour cette technologie d’automatisation par la génération de texte. Il s’agit ainsi en effet d’examiner la possibilité de l’appliquer à l’ensemble des activités de la banque.

Tech In Sport

Tech In Sport Green Tech Leaders

Green Tech Leaders Alliancy Elevate

Alliancy Elevate International

International Nominations

Nominations Politique publique

Politique publique