Avec son entité PACE, BNP Paribas s’est dotée d’un pôle d’experts de l’expérience client, mais aussi employé. Et pour délivrer de la valeur dans ce secteur, la donnée et l’IA sont incontournables. Témoignage de Sophie Heller, fondatrice de PACE.

D’après la 4e édition du baromètre Customer Experience Excellence (CEE) de KPMG, les banques françaises ont encore bien des chantiers à mener pour rivaliser, au moins avec les assureurs, plus matures. Le signe d’une prise de conscience tardive de l’importance d’investir dans la CX, l’expérience client ?

D’après la 4e édition du baromètre Customer Experience Excellence (CEE) de KPMG, les banques françaises ont encore bien des chantiers à mener pour rivaliser, au moins avec les assureurs, plus matures. Le signe d’une prise de conscience tardive de l’importance d’investir dans la CX, l’expérience client ?

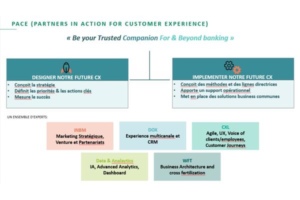

Du côté de BNP Paribas, l’initiative dans ce secteur remonte déjà à plusieurs années au sein du pôle Commercial, Personal Banking & Services (CPBS). Six ans plus tôt, le groupe créait une entité dédiée et transverse : PACE (Partners in Action for Customer Experience).

Des compétences multiples et internalisées

Ce centre d’expertise répond à deux missions principales : comprendre les tendances et concevoir une stratégie de CX pour ses banques, mais aussi la mettre en œuvre – au travers de guidelines, de méthodes et d’un support opérationnel. Le groupe bancaire a fait le choix, à 90%, d’internaliser les compétences.

Il s’appuie ainsi sur 110 experts de différents aspects de l’expérience client et répartis dans cinq équipes : stratégie marketing & partenariats, data analytics & IA, customer excellence, distribution & expérience omnicanale, référents IT. Pourquoi une telle organisation ?

“L’expérience client est un sujet holistique”, répond Sophie Heller, la COO de BNP Paribas CPBS et fondatrice de PACE. La thématique englobe donc, naturellement, la Data et l’IT, avec laquelle l’entité entretient une grande proximité. Et le point d’ancrage, ce sont huit principes d’expérience destinés à faire de la banque “un partenaire de confiance.”

“Nous entretenons des collaborations très approfondies avec l’IT groupe, notamment les équipes en charge de l’architecture, mais aussi du cloud et de la gouvernance”, détaille la COO. Cette collaboration et cette expertise sur la donnée se traduisent notamment par le déploiement de “projets structurels”.

Premier exemple cité par Sophie Heller, la mise en place depuis environ quatre ans d’un système NPS (Net Promoter Score) dans toutes les entités. Son but : “collecter la voix du client à différents niveaux.” Cela permet de fournir aux agences, quotidiennement, une liste de feedbacks.

Une optimisation de la CX en mode data driven

Les conseillers sont ainsi en mesure de rappeler les “détracteurs » (dont le score attribué se situe entre 0 et 6) systématiquement dans les 24 heures. PACE, c’est aussi une organisation en domaines et selon des principes communs d’agilité à l’échelle – sur trois pays aujourd’hui et bientôt sur d’autres marchés.

“Un changement très important”, déclare la COO. “Là où souvent l’expérience client était très morcelée avec une responsabilité partagée, nous avons privilégié une organisation avec des responsables de l’expérience client de bout-en-bout”, poursuit-elle.

Pour mener ces missions, ils peuvent s’appuyer sur de nouvelles données et indicateurs. Outre le NPS par parcours, CPBS mesure aussi le degré d’engagement des collaborateurs sur ces mêmes parcours. “Il n’y a pas de bonne expérience client sans expérience employé satisfaisante.”

Customer effort score, employee effort score, indicateurs d’efficacité opérationnelle… La banque s’est dotée d’un véritable cockpit. “Pour chacun des parcours, les responsables des processus ont l’obligation de mettre en place ces indicateurs. Ils ont aussi pour mission leur optimisation continue.”

Il en résulte, de “manière structurelle, de l’optimisation de l’expérience client basée sur la data”, interprète Sophie Heller. Afin de favoriser l’utilisation des données, leur accessibilité et leur partage en temps réel, PACE a collaboré avec les équipes en charge de l’architecture et de l’urbanisation. “C’est essentiel pour générer de la transformation durable”, poursuit-elle.

Des insights et recommandations à tous les niveaux

Les fondations établies, BNP Paribas a pu poursuivre sur des chantiers en proximité directe avec le client. Ceux-ci ne sont pas que technologiques. C’est ainsi un changement d’approche avec un pivotement d’une vision produit à une vision axée sur les besoins – répartis en grandes catégories (vie quotidienne, préparation du futur, gestion du logement, santé…).

Les fondations établies, BNP Paribas a pu poursuivre sur des chantiers en proximité directe avec le client. Ceux-ci ne sont pas que technologiques. C’est ainsi un changement d’approche avec un pivotement d’une vision produit à une vision axée sur les besoins – répartis en grandes catégories (vie quotidienne, préparation du futur, gestion du logement, santé…).

Au niveau des services, cela se traduit par exemple par de l’agrégation de comptes et la fourniture d’insights basés sur l’exploitation des données, dont l’analyse des transactions. Avec une fintech, BNP Paribas propose aussi de l’optimisation de la gestion des abonnements (papernest) grâce aux données transactionnelles.

La Data et le digital sont aussi mobilisés pour le crédit aux PME ou encore pour estimer sa future pension de retraite. A ces produits existants, la banque prévoit d’en ajouter de nouveaux, notamment en matière de conseil global. “Le parcours est conçu, le développement est en cours. Les premiers composants seront livrés en 2023.”

Pour ses clients disposant déjà d’un portefeuille d’investissement, le groupe conçoit le Dashboard, une représentation des actifs investis via de la datavisualisation pour offrir plus de “pédagogie et de lisibilité.” A la présentation des investissements, BNP Paribas proposera en complément des préconisations, “les actions les plus recommandées”, réalisables en self-service ou via un rendez-vous avec un conseiller.

En matière de mobilité et de logement, l’entreprise conserve la même logique en termes d’expérience utilisateur. L’objectif est, en partant d’une analyse de situation via des tableaux de bord compréhensibles, de proposer du conseil et des services à valeur ajoutée.

Illustration : en 2023, elle accompagnera le choix d’un véhicule en se basant sur un budget et des données comportementales. Le client obtiendra des recommandations de véhicules et un comparatif en termes de coût total de possession et d’impact carbone pour chacun des scénarios. De la même manière, CPBS a conçu un parcours d’accompagnement à la rénovation énergétique du logement.

L’IA au service des clients et des collaborateurs

Pour élaborer ces services, BNP Paribas s’appuie donc sur de la technologie, aussi présente dans ses solutions de gestion de la relation client. Dans le traitement des contacts entrants, les clients ont désormais la possibilité de formuler leur demande en langage naturel.

“Dans certains cas et sur certains pays”, la banque exploite également la génération de réponses automatiques aux emails “avec des bons niveaux de satisfaction, du côté client et employé.” Sur plusieurs de ses marchés, CPBS a en outre recours au NLP pour analyser les conversations et ainsi “disposer d’une compréhension plus fine et granulaire des motifs d’appels”.

Ce traitement permet d’identifier des irritants aussi bien que des projets clients. “L’intelligence artificielle nous y aide.” Pour faciliter le travail des conseillers, la banque leur met notamment à disposition des chatbots. Les IA conversationnelles accélèrent ainsi l’accès à la bonne information et contribuent à la satisfaction client.

Le digital intervient aussi pour optimiser la gestion des contacts sortants, comme chez Hello bank! avec du Next Best Offer, “un renversement” par rapport aux approches commerciales traditionnelles. Et celle-ci affiche “de très bons résultats”. Le dispositif est “opérationnel dans plusieurs entités. En France, une partie des campagnes est générée par de l’intelligence artificielle”.

D’autres étapes sont à venir, indique Sophie Heller à Alliancy. “L’objectif est de généraliser la démarche. A terme, nous ne voulons plus de campagnes qui ne soient pas générées par un insight client.” BNP Paribas CPBS souhaite aussi entamer le chantier de l’assistant virtuel à destination du client. Celui-ci permettra de réaliser une partie des opérations et de commander les applications mobiles à la voix.

La concurrence, comme chez SG Retail France, se consacre également à l’autonomisation et l’automatisation des tâches pour les collaborateurs. La symétrie des attentions est aussi un axe de travail au sein de BNP Paribas et de son entité PACE. Outre l’IT, les experts de la CX collaborent ainsi avec les ressources humaines.

“A l’image de ce que nous avons développé sur le NPS, la voix du client, le tracking des parcours, nous sommes en train de déployer une expertise similaire pour les employés”, nous indique sa COO.

La transformation agile à l’échelle clé dans la réussite

Des indicateurs existent déjà. La généralisation de la mesure de la satisfaction collaborateurs sur les parcours est engagée, mais aussi sur les parcours RH (onboarding, mobilité, retour de congé maternité, etc.). Pour cela, l’entreprise veut adopter une approche data driven.

L’engagement employé implique aussi le développement de l’automatisation. La première étape consiste cependant en un mapping complet du processus pour éventuellement simplifier, avant d’envisager de l’automatiser. “D’abord la simplification”, insiste Sophie Heller, puis les robots lorsqu’ils sont pertinents. “Nous avons déjà des centaines de robots opérationnels.”

Ces évolutions permises par la data et les technologiques nécessitent cependant la formalisation d’une méthodologie en matière de conduite du changement. “Le vecteur principal qui nous permet d’accompagner ce changement, c’est vraiment la transformation agile à l’échelle.”

S’y ajoute un travail collaboratif avec les RH pour repenser les principes de management et le rôle du manager, notamment. Chaque pays dispose par ailleurs d’une équipe dédiée pour piloter le déploiement de l’agile.

La transformation s’appuie aussi sur des centres d’expertise et un programme de formation (avec huit modules sur l’agile). Au niveau groupe, BNP Paribas dispose de plus d’une digital & data académie.

“La transformation culturelle et l’évolution des méthodes de travail afin d’ancrer une vision customer et data centric nécessitent des organisations agiles et des centres d’expertise agissant en transversal”, déclare Sophie Heller.

Tech In Sport

Tech In Sport Green Tech Leaders

Green Tech Leaders Alliancy Elevate

Alliancy Elevate International

International Nominations

Nominations Politique publique

Politique publique